PARTE I. COSTO VS. COSTO ATRIBUIDO IFRS FULL

Lo primero que debemos recordar es que para el momento de adopción inicial los estándares internacionales de información financiera señalan que la entidad debe continuar con las políticas que se han venido aplicando, o para facilitar el proceso de adopción se pueden aplicar unas exenciones voluntarias y se deben aplicar unas excepciones obligatorias. Para mayor información ver NIIF 1 – Adopción por primera vez de NIIF, de tal manera que la entidad puede optar por una u otra opción. Si se continuara con la aplicación de las políticas que se vienen aplicando hasta antes de la adopción, optaría por el método del costo, sin embargo si hace uso de una de las exenciones voluntarias puede utilizar el método del Costo atribuido, o del valor razonable.

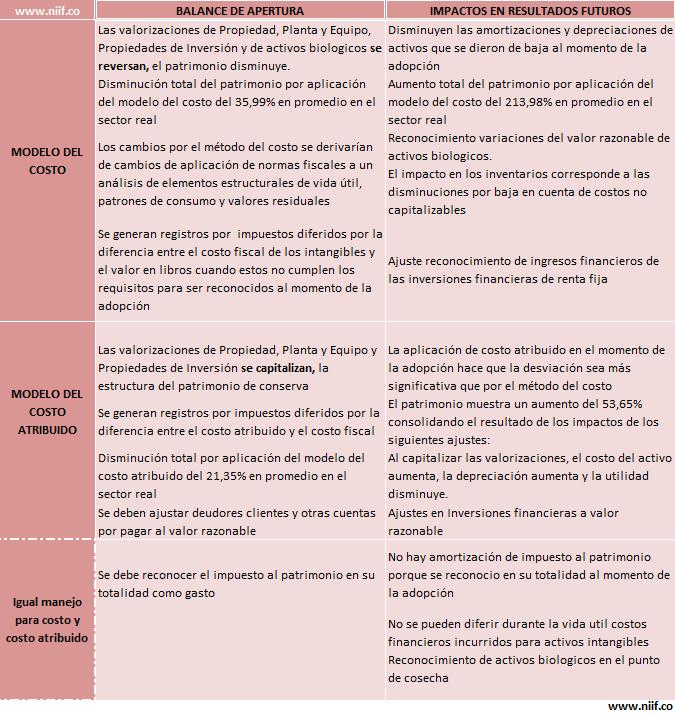

El ejercicio inicial que plantearon los asesores de supersociedades fue tomar una muestra y determinar el impacto patrimonial al momento de la adopción si se opta por costo o si se opta por costo atribuido. Luego revisaron el impacto en los resultados futuros, consecuencia de la decisión inicial.

Hay que tener en cuenta que el resultado consolidado para todas las empresas no es igual, porque todas no tienen valores de igual importancia en identicas partidas. Sin embargo por cada partida en condiciones similares el efecto debe ser similar. El siguiente es el resumen de los temas más relevantes:

Hay que subrayar que si bien hay consecuencias constantes tales como que si se opta por el modelo del costo atribuido se deberán capitalizar las valorizaciones, no resulta tan constante para los resultados totales en el patrimonio, porque el efecto de las valorizaciones y su relevancia son determinantes al momento de elegir uno u otro método, pero no es el único componente que afectará el resultado total. Es decir, si una empresa tiene valores importantes en valorizaciones, pero en general en los activos no se presentan mayores ajustes adicionales, el efecto de resultados futuros no es positivo como lo arrojó el presente estudio sino negativo porque en si mismo la aplicación del costo atribuido en el futuro aumenta el costo, por ende aumenta la depreciación y disminuye la utilidad. En el estudio de supersociedades el efecto en resultados futuros es positivo en un 53,65% pero ese resultado es producto de la diminución de la propiedad, planta y equipo y los aumentos en la utilidad debidos a la ausencia de depreciaciones y amortizaciones de activos dados de baja al momento de la adopción. Es un efecto que esta compuesto de varios elementos a la medida de cada entidad y el resultado ya se puede ir analizando con los elementos que se dan en este artículo y en el estudio de supersociedades.