Esta su entidad sujeta al Marco Normativo de Resolución 414 de la CGN?

Veo a diario la confusión al momento de clasificarse en un grupo de aplicación de NIF, adicional a la preocupante y creciente mala asesoría que están suministrando «Consultores expertos en Normas Internacionales» que insisten en clasificar EICE en Grupo 2 por el número de trabajadores, o que les quieren vender el Marco normativo de empresas públicas que aun en Colombia no ha sido expedido ni adoptado; si usted debe enfrentarse a estos consultores no se deje engañar pagando exorbitantes sumas de dinero para resolver «problemas» que a lo mejor su entidad ni siquiera tiene. Quiero con este artículo dejar muy claro quienes deben aplicar el Marco normativo de la Resolución 414 de la CGN.

Por favor conteste las siguientes preguntas:

1. La entidad antes de la convergencia pertenece al Régimen de Contabilidad Pública? Si no es así no hay posibilidad de aplicar Resolución 414, si es así continúe,

2. NO ESTÁ dentro del alcance de la Resolución 743 de la Contaduría General de la Nación? Es decir: Esta resolución incorpora como parte integrante del RCP el marco normativo del Decreto 2784 de 2012 (Grupo 1-NIF Full), el cual es aplicado por empresas que se encuentran bajo el ámbito del Régimen de Contabilidad Pública o negocio fiduciario de una empresa pública, que se relacionan a continuación : a. Empresas emisoras de valores inscritos en el RNVE (Registro Nacional de Valores y Emisores), b) Empresas que hacen parte de un grupo económico cuya matriz es emisora de valores inscritos en el RNVE, c) Sociedades Fiduciarias d) Negocios fiduciarios cuyo fideicomitente sea una empresa pública que cumpla las condiciones establecidas en los literales precedentes a) o b), e) Negocios fiduciarios cuyos títulos estén inscritos en el RNVE, y su fideicomitente sea, directa o indirectamente, una o más empresas públicas, f) Establecimientos bancarios y entidades aseguradoras g) Fondos de garantías y entidades financieras con regímenes especiales, sean o no emisores de valores h) Banco de la República. (Art.2 Res 743 2013). Si está dentro de este alcance no hay posibilidad de aplicar Resolución 414. Si no esta dentro de este alcance, continúe,

3. CUMPLE con las siguientes características: Empresas que no coticen en el mercado de valores, Empresas que no capten ni administren ahorro del público, y Empresas que hayan sido clasificadas como tales por el Comité Interinstitucional de la Comisión de Estadísticas de Finanzas Públicas según los criterios establecidos en el Manual de Estadísticas de las Finanzas Públicas. Entonces si usted pertenece al Régimen de Contabilidad Pública, no esta dentro del alcance del punto 2 y esta dentro del alcance del punto 3, y se encuentra en el siguiente listado: Ver listado Aqui ; SU ENTIDAD DEBE APLICAR MARCO NORMATIVO ESTABLECIDO EN LA RESOLUCIÓN 414 CGN.

Su periodo de preparación obligatoria debió surtirse desde el 8 de septiembre de 2014 hasta el 31 de diciembre de 2014, y el Estado de Situación Financiera de Apertura – ESFA, debe prepararse con corte a 1 de enero de 2015.

En NIIF.CO contamos con los conocimientos y experiencia necesarios para apoyar a su entidad en el proceso de convergencia. Contáctenos, para presentarle una propuesta adecuada a sus necesidades y sus recursos.

Orientación para establecer el marco normativo a aplicar de NIF en Colombia

Si bien el proceso de avance en la implementación de Normas de Información Financiera en Colombia se encuentra en plena ejecución; es una inquietud constante por parte de los preparadores de información financiera el grupo al cual pertenecen y en consecuencia el marco normativo a aplicar. El ánimo de los preparadores pasa por todos los estadíos desde la apatía total hasta aquellos que quieren preparar su Estado de Situación Financiera de Apertura aun sin saber el marco a aplicar sin contar casos de consultores en NIIF que no saben como clasificar una entidad, y sin embargo buscan a toda costa «venderles» la asesoría. Por esas razones pongo a su consideración esta orientación y sugiero que una entidad con o sin asesoría externa pueda saber a qué grupo pertenece y así pueda evaluar lo que un consultor ofrece y por ende su costo, tiempo de implementación, beneficio para la entidad, y obligaciones con entidades de control.

A continuación presento una orientación para establecer el grupo al cual pertenece una entidad, ya sea privada o pública fundamentada en la normatividad vigente:

1. Se debe tener claro si se trata de una entidad privada o pública

2. Si es una entidad privada su clasificación puede ser, Grupo 1, 2 o 3:

Grupo 1. Ver Decretos 2784 de 2012 modificado por el 3023 de 2013 (Inspirado en NIIF Plenas),

Grupo 2. Ver Decreto 3022 de 2013 Pymes (Inspirado en NIIF Pymes), y

Grupo 3. Ver Decreto 2706 de 2012 modificado por decreto 3019 de 2013 Microempresas (Modelo simplificado hecho a la medida en Colombia)

3. Si es una entidad sujeta al Régimen de Contabilidad Pública puede estar contenida en el ámbito de aplicación de la Resolución 743 de la Contaduría General de la Nación (Incorpora el decreto 2784 – NIIF Plenas) o puede estar contenida en el ámbito de aplicación de la Resolución 414 de 2014 de la CGN (Es una combinación entre NIIF Plenas y Estándares Internacionales para entidades del Sector Público), tenga en cuenta que en esta resolución hay una lista expresa de empresas sujetas a su aplicación por favor revise aqui.

4. Si la entidad está contenida en el ambito de aplicación de la Resolución 414, tenga muy presente que hay una excepción en la norma y es la aplicación del marco técnico normativo de grupo 2 (Decreto 3022, pymes), SI la empresa es una sociedad de economía mixta o asimilada, y la participación del sector público, de manera directa o indirecta es igual o superior al 50% o inferior al 90%, SIEMPRE QUE participe en condiciones de mercado en competencia con entidades del sector privado y deberá contar con el sustento de dicha condición y la justificación costo-beneficio de aplicar la excepción.

5. Las entidades privadas están reguladas en su totalidad, sin embargo hay entidades públicas que aun no han sido reglamentadas por parte de la CGN, estas deben esperar a que sea expedido el marco normativo aplicable.

Y por último recomiendo LEER. La información aqui contenida fue obtenida solamente de la lectura de los decretos, resoluciones y circulares, una buena interpretación y la buena disposición de aplicar las normas, las preguntas que recibo habitualmente ponen en evidencia la falta de lectura inclusive de los títulos de las normas, la visita a la página de la Contaduría, Consejo Técnico de la Contaduría, Superintendencias, no olvide la Ley 1314, en cualquier caso en NIIF.co estamos dispuestos a prestar asesorías y microasesorías, para orientar, capacitar, o implementar sus marco normativo, a un costo razonable y respetando los plazos establecidos por las entidades de control, poniendo a su disposición experiencia nacional e internacional específica en NIIF de más de 7 años.

Propiedades, Planta y Equipo para Pymes – Parte II

octubre 29, 2013 por NIIF CO · 3 Comentarios

Como se ha mencionado anteriormente la medición (Medición: Proceso de determinación de los importes monetarios en los que una entidad mide los activos, pasivos, ingresos y gastos en sus estados financieros) en IFRS tiene diferentes momentos:

i. Medición al momento de la adopción inicial de IFRS. Cuando ya se venia trabajando con COLGAAP y luego se adopta IFRS y el activo – Propiedad, Planta y equipo en esa transición ya es controlado por la entidad, con que valor pasa de COLGAAP al Balance de Apertura.

ii. Medición Inicial. Cuando ya la contabilidad esta inmersa en IFRS y se obtiene una activo; esa primera medición tiene una forma especifica.

iii. Medición posterior, del mismo activo a través del tiempo.

Medición Inicial. Un elemento de P, P y E, que cumpla los criterios de reconocimiento de un activo debe ser medido al costo. Costo=Precio de adquisición incluidos aranceles de importación, impuestos indirectos no recuperables que sean inherentes a la adquisición, menos descuentos y rebajas. Adicionalmente, todos los costos directamente atribuibles a la ubicación del activo en el lugar y condiciones para funcionar del modo previsto, y por último la estimación inicial de los costos de desmantelamiento, retiro del elemento y rehabilitación del lugar (para los casos en que aplica).

Medición Posterior. Como la contabilidad para Pymes busca simplificar las figuras utilizadas en IFRS plenas, la norma indica que la medición posterior es también al costo, no existe el modelo de Revaluación. Lo que significa que se debe medir al costo menos la depreciación acumulada, menos cualquier perdida acumulada por deterioro. (Un activo se deteriora cuando su valor en libros supera el importe recuperable=mayor valor entre el valor en uso y el valor razonable menos los costos de venta; es decir hay tres elementos a tener en cuenta, 1. en que valor esta registrado en libros neto, el otro es lo que recibiría hoy si lo vendiera neto en condiciones normales de una venta no una ganga, ni premio, ni estado de necesidad, etc., y el otro es cuantificar a hoy los flujos que espero que el activo me genere – si se puede medir-) Es posible que las perdidas por deterioro de un activo se constituyan en una diferencia entre lo contable y lo fiscal. Esta evaluación de las pérdidas por deterioro deben hacerse al cierre de cada periodo contable

Adopción por primera vez. la norma permite que se utilice el valor razonable del activo como costo en el balance de apertura.

En la parte III veremos ejemplos.

Propiedades, Planta y Equipo para Pymes – Parte I

octubre 23, 2013 por NIIF CO · 1 Comentario

A la luz de IFRS la norma aplicable es la NIC 16.Propiedades, Planta y Equipo y bajo el modelo Pymes (Small & Medium Sized Entities) es la Sección 17 con el mismo nombre.

En esta nota quiero enfocarme en la norma para Pymes. Pero en este, como en todos los casos de análisis en IFRS, cuando se empieza a considerar que norma aplicar no se puede considerar solamente la norma que lleva el titulo de lo que bajo ColGAAp consideramos como P, P y E porque es posible que la definición sea más amplia y por ende ocupemos normas de forma trasversal, entonces en el momento del Balance de apertura o del reconocimiento inicial hay algunas preguntas que deben responderse antes de concluir si se esta hablando de P, P y E en el marco de IFRS. Es posible que toquemos entonces normas como, Deterioro del valor de los Activos , Propiedades de Inversión, Arrendamientos, y otras generales relacionadas con presentación, revelaciones etc. (Ver tambien Costo Atribuido)

Para empezar hay que tener claridad respecto a qué es un activo a la luz de IFRS o NIIF. «Un activo es un recurso controlado por la entidad como resultado de sucesos pasados, del que la entidad espera obtener, en el futuro, beneficios económicos.» Y aquí hay una diferencia con ColGAAP y es que en Colombia en ocasiones nos guiamos más por la forma que por la esencia, por ejemplo hay P, P y E que es reconocida en los EEFF por el solo hecho de que la escritura o factura esta a nombre de la entidad aun cuando no sea controlada por la misma, ni se espere recibir beneficios económicos futuros (Potencial del activo para contribuir directa o indirectamente a flojos de efectivo o equivalentes). Este es un caso interesante en los prestadores de servicios públicos cuando el municipio ha entregado activos utilizando diferentes figuras jurídicas pero manteniendo la propiedad legal mientras que el uso, control y beneficios (derechos y obligaciones) son de la empresa prestadora de servicios públicos. Para ColGAAP entonces por la costumbre no sería un activo y bajo IFRS tendría que ser reconocido como tal.

Ahora revisemos la definición de Propiedad, planta y equipo: «son los activos tangibles que: (a) posee una entidad para su uso en la producción o suministro de bienes y servicios, para arrendarlos a terceros o para propósitos administrativos; y (b) se esperan usar durante más de un periodo. Un elemento de propiedades, planta y equipo se reconocerá como activo si, y sólo si: (a) sea probable que la entidad obtenga los beneficios económicos futuros derivados del mismo; y (b) el costo del activo para la entidad pueda ser valorado con fiabilidad.» Aquí encontramos otro cuestionamiento y es para que se usa el bien, ya que si fuera el caso de que se tenga un activo; terreno o edificio, para obtener de él rentas, plusvalías o ambas, y no se ocupa para la producción o suministro de bienes y servicios y no se espera vender en el curso normal de los negocios; estaríamos hablando de una Propiedad de Inversión y debemos remitirnos a NIC 40 o sección 16.

De igual manera tocando los limites del reconocimiento tenemos que evaluar también la NIC 17 arrendamientos. Esta norma indica como se debe reconocer un arrendamiento financiero para el arrendatario lo cual afectaría el rubro de P, P y E. (Esta norma la explicaré mas adelante)

Ya teniendo claridad respecto a qué se debe reconocer como Propiedad, Planta y Equipo; lo cual no es necesariamente lo mismo que se tiene bajo ColGAAP, se puede empezar a analizar la medición Inicial, la Medición posterior, Presentación y Revelación y también veremos como es el manejo en Adopcion por primera vez.

PARTE I. COSTO VS. COSTO ATRIBUIDO IFRS FULL

Lo primero que debemos recordar es que para el momento de adopción inicial los estándares internacionales de información financiera señalan que la entidad debe continuar con las políticas que se han venido aplicando, o para facilitar el proceso de adopción se pueden aplicar unas exenciones voluntarias y se deben aplicar unas excepciones obligatorias. Para mayor información ver NIIF 1 – Adopción por primera vez de NIIF, de tal manera que la entidad puede optar por una u otra opción. Si se continuara con la aplicación de las políticas que se vienen aplicando hasta antes de la adopción, optaría por el método del costo, sin embargo si hace uso de una de las exenciones voluntarias puede utilizar el método del Costo atribuido, o del valor razonable.

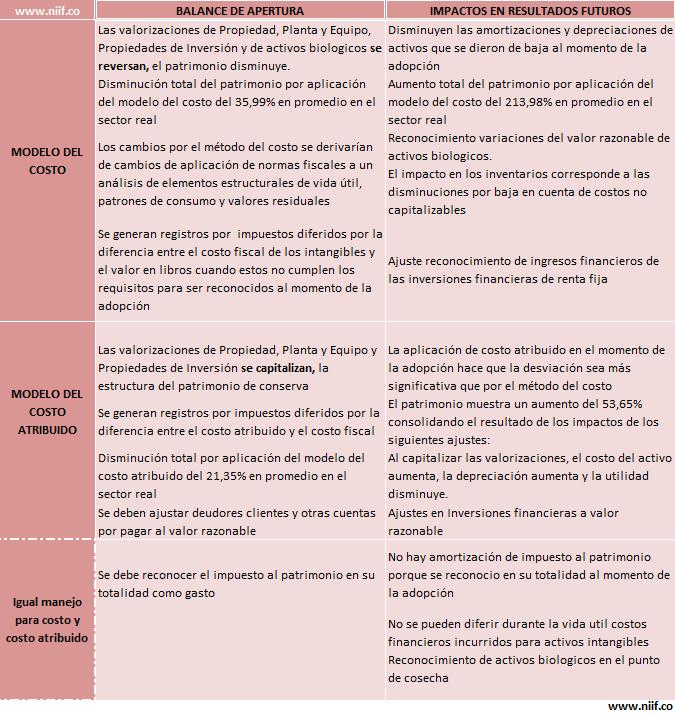

El ejercicio inicial que plantearon los asesores de supersociedades fue tomar una muestra y determinar el impacto patrimonial al momento de la adopción si se opta por costo o si se opta por costo atribuido. Luego revisaron el impacto en los resultados futuros, consecuencia de la decisión inicial.

Hay que tener en cuenta que el resultado consolidado para todas las empresas no es igual, porque todas no tienen valores de igual importancia en identicas partidas. Sin embargo por cada partida en condiciones similares el efecto debe ser similar. El siguiente es el resumen de los temas más relevantes:

Hay que subrayar que si bien hay consecuencias constantes tales como que si se opta por el modelo del costo atribuido se deberán capitalizar las valorizaciones, no resulta tan constante para los resultados totales en el patrimonio, porque el efecto de las valorizaciones y su relevancia son determinantes al momento de elegir uno u otro método, pero no es el único componente que afectará el resultado total. Es decir, si una empresa tiene valores importantes en valorizaciones, pero en general en los activos no se presentan mayores ajustes adicionales, el efecto de resultados futuros no es positivo como lo arrojó el presente estudio sino negativo porque en si mismo la aplicación del costo atribuido en el futuro aumenta el costo, por ende aumenta la depreciación y disminuye la utilidad. En el estudio de supersociedades el efecto en resultados futuros es positivo en un 53,65% pero ese resultado es producto de la diminución de la propiedad, planta y equipo y los aumentos en la utilidad debidos a la ausencia de depreciaciones y amortizaciones de activos dados de baja al momento de la adopción. Es un efecto que esta compuesto de varios elementos a la medida de cada entidad y el resultado ya se puede ir analizando con los elementos que se dan en este artículo y en el estudio de supersociedades.