¿Qué hacen el Consejo Técnico de la Contaduría Pública y la Junta Central de Contadores?

octubre 10, 2018 by NIIF CO · 1 Comentario

Con frecuencia se hace evidente que entre los mismos profesionales de la contaduría no tenemos clara la diferencia entre las funciones que tiene cada una de estas entidades del estado; a continuación explicamos a que se dedica cada una de ellas:

En el Capitulo tercero del título primero de La Ley 43 de 1990, se señala como órganos de la profesión contable: El Consejo Técnico de la Contaduría Pública – CTCP y la Junta Central de Contadores – JCC.

La Ley 1314 de 2009 señala «Autoridad Disciplinaria. La Junta Central de Contadores, Unidad Administrativa Especial con personería jurídica, creada por el Decreto Legislativo 2373 de 1956, actualmente adscrita al Ministerio de Comercio, Industria y Turismo, en desarrollo de las facultades asignadas en el artículo 20 de la Ley 43 de 1990, continuará actuando como tribunal disciplinario y órgano de registro de la profesión contable, incluyendo dentro del ámbito de su competencia a los Contadores Públicos y a las demás entidades que presten servicios al público en general propios de la ciencia contable como profesión liberal. Para el cumplimiento de sus funciones podrá solicitar documentos, practicar inspecciones, obtener declaraciones y testimonios, así como aplicar sanciones personales o institucionales a quienes hayan violado las normas aplicables.» El artículo 20, de la Ley 43 de 1990, define como funciones de la JCC: «Ejercer la inspección y vigilancia, para garantizar que la Contaduría Pública sólo sea ejercida por Contador Público debidamente inscritos y que quienes ejerzan la profesión de Contador Público, lo haga de conformidad con las normas legales, sancionando en los términos de la ley, a quienes violen tales disposiciones; efectuar la inscripción de Contadores Públicos, suspenderla, o cancelarla cuando haya lugar a ello, así mismo llevar su registro, expedir, a costa del interesado, la tarjeta profesional y su reglamentación, las certificaciones que legalmente esté facultada para expedir, denunciar ante autoridades competentes a quien se identifique y firme como Contador Público sin estar inscrito como tal, hacer que se cumplan las normas sobre ética profesional; entre otras. Del mismo modo la Ley señala los recursos que proceden contra las decisiones de la JCC y las sanciones que la misma puede imponer.

Respecto al Consejo Técnico de la Contaduría Pública – CTCP, el titulo tercero de la Ley 43 indica que es un organismo permanente, encargado de la orientación técnica-científica de la profesión y de la investigación de los principios de contabilidad y normas de auditoría de aceptación general en el país, adscrito al Ministerio de Comercio, Industria y Turismo. Posteriormente, el artículo 6º de la ley 1314 de 2009 lo menciona como “organismo de normalización técnica de normas contables, de información financiera y de aseguramiento de la información”; las funciones del CTCP fueron especificadas en el decreto 3567 de septiembre de 2011. Dentro de las 11 funciones mencionadas en el artículo 1º, la principal es la contenida en el numeral 1: “Proponer a los Ministerios de Hacienda y Crédito público y de Comercio, Industria y Turismo, para su expedición, principios, normas, interpretaciones y guías de contabilidad e información financiera y de aseguramiento de la información, para lo cual tendrá en cuenta los criterios y procedimientos establecidos en el artículo 8 de la Ley 1314 de 2009.”

Entonces, si usted quiere obtener la tarjeta profesional, o necesita un certificado de antecedentes disciplinarios como contador público, si quiere denunciar a un Contador Público por faltas en la aplicación de las normas de información financiera, normas de aseguramiento, código de ética, debe dirigirse a la JCC.

Si usted tiene una duda respecto a la aplicación de un tema específico de los marcos normativos aplicables a Grupo 1, 2 o 3, quiere conocer orientaciones técnicas o pedagógicas que buscan dar mayor claridad y profundizar en los principios contables que deben aplicarse en las copropiedades o en las entidades sin animo de lucro entre otras, si quiere conocer las enmiendas o normas que se encuentran en discusión pública, o aun si quiere consultar de forma gratuita las Normas Internacionales de Información Financiera plenas (NIC o NIIF), parte A y B, interpretaciones (CINIIF y SIC); o las NIIF para Pymes parte A y B expedidas por IFRS, o las Normas internacionales de aseguramiento expedidas por IFAC, debe dirigirse al CTCP, ya sea a través de solicitud de conceptos o con las funcionalidades de la página web del organismo.

Tenga en cuenta que, los Ministerios de Hacienda y Crédito Público y de Comercio, Industria y Turismo, obrando conjuntamente, expedirán principios, normas, interpretaciones y guías de contabilidad e información financiera y de aseguramiento de información con respeto a las funciones de la Contaduría General de la Nación, quien es la entidad rectora responsable de regular la contabilidad general de la nación, con autoridad doctrinaria en materia de interpretación normativa contable, que uniforma, centraliza y consolida la contabilidad pública.

Por último la Ley 1314 de 2009, amplió las funciones a las entidades de supervisión, siendo ellas las encargadas de vigilar que los entes económicos bajo inspección, vigilancia o control, así como sus administradores, funcionarios y profesionales de aseguramiento de información, cumplan con las normas en materia de contabilidad y de información financiera y aseguramiento de información.

¿Sabe qué se presenta en el Otro Resultado Integral?

octubre 3, 2018 by NIIF CO · Leave a Comment

Una de las modificaciones que trajeron las Normas de Información Financiera, en relación con los principios de contabilidad anteriores, es el reconocimiento y medición de algunas partidas y su correspondiente presentación en el estado de resultados, incorporando la sección de Otro Resultado Integral – ORI.

Muchos colegas a estas alturas ya dominan las ganancias/pérdidas/variaciones que se reconocen en el patrimonio pero se presentan en el estado de resultados – ORI; si usted no es uno de ellos, lo invito a leer este artículo, que está enfocado al marco normativo Resolución 414 de 2014 expedida por la Contaduría general de la Nación, es decir, Empresas que se encuentran bajo el régimen de contabilidad pública, que no cotizan en el mercado de valores, y que no captan ni administran ahorro del público.

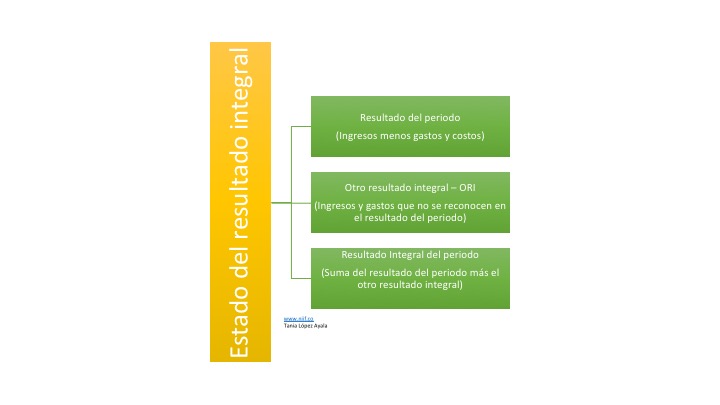

Dentro del conjunto completo de estados financieros se encuentra el Estado de Resultado Integral, cuya mayor diferencia respecto al Estado de resultados o Ganancias y Pérdidas, como lo conocíamos, a nivel de presentación es la inclusión de la información relacionada con el otro resultado Integral.

La norma requiere que esta información se presente discriminada, así:

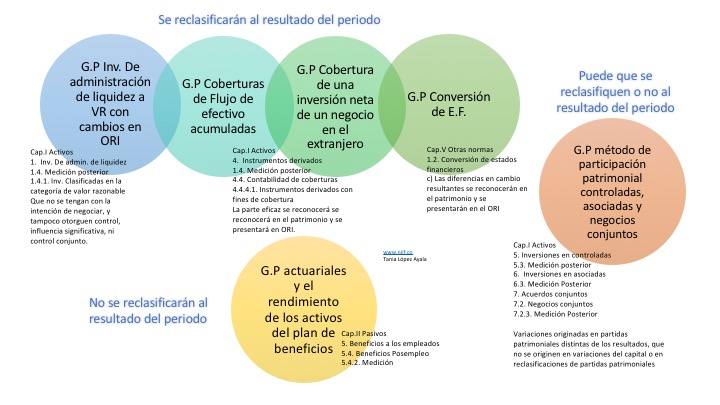

Cada una de las normas señala para la medición posterior qué partidas deben ser reconocidas en el patrimonio y presentadas en el otro resultado integral, y serán presentadas por naturaleza, diferenciando las que de acuerdo con otras normas no se reclasificarán posteriormente al resultado del periodo de aquellas que se reclasificarán posteriormente al resultado del periodo cuando se cumplan las condiciones especificas.

Se debe tener presente que el rendimiento de una entidad se debe medir con el resultado del periodo y no con el resultado integral total, ya que el Otro resultado integral muestra partidas que tienen el riesgo de modificar el desempeño de la entidad en el futuro.

Decreto 943 del 30 de mayo de 2018 por el cual se modifica la reglamentación del servicio de alumbrado público

junio 25, 2018 by NIIF CO · Leave a Comment

El Decreto reglamentario 943, modifica la definición de alumbrado público como un servicio público no domiciliario, inherente al servicio de energía eléctrica, que se presta con el fin de dar visibilidad al espacio público, bienes de uso público y demás espacios de libre circulación, con tránsito vehicular o peatonal, dentro del perímetro urbano y rural de un municipio o distrito, para el normal desarrollo de las actividades.

El servicio de alumbrado público comprende las actividades de suministro de energía eléctrica al sistema de alumbrado público, la administración, operación, mantenimiento, modernización, reposición y expansión de dicho sistema, el desarrollo tecnológico asociado a él, y la interventoría en los casos que aplique.

Entre otras cosas,también modifica las definiciones de desarrollos tecnológicos asociados al servicio de alumbrado público, estudio técnico de referencia y criterios técnicos para la determinación del impuesto de alumbrado público.

Del mismo modo define el Control, inspección y vigilancia en la prestación del servicio de alumbrado público, así:

«1) Control Técnico: El Sistema de Alumbrado público deberá cumplir con lo establecido en los reglamentos técnicos que expida el Ministerio de Minas y Energla. El control de los aspectos técnicos relacionados con la prestación del servicio, será ejercido por parte de las interventorlas, en los términos del inciso 3 del artIculo 83 de la Ley 1474 de 2011. Las interventorías elaborarán informes periódicos, haciendo especial énfasis en los aspectos técnicos, ambientales y económicos.

2) Control Social: Para efectos de ejercer el control social establecido en el artículo 62 de la Ley 142 de 1994 los contribuyentes y usuarios del servicio de alumbrado público podrán solicitar información a los prestadores del mismo, a la Contraloría respectiva en el ámbito territorial y a la interventoría. Los municipios o distritos definirán la instancia de control ante la cual se interpongan y tramiten las peticiones, quejas y reclamos de los contribuyentes y usuarios por la prestación del servicio de alumbrado público, los cuales serán registrados y tramitados de forma independiente

3) Control Fiscal: El control fiscal de que trata la Ley 42 de 1993, será ejercido por las contralorías departamentales, distritales y/o municipales, según corresponda la competencia del sujeto de control, respecto del manejo contractual con los prestadores del servicio de alumbrado público y sus interventores, así como al recaudo y uso del impuesto.»

Para consultar el decreto pulse aquí

La Materialidad por Daniel Sarmiento Pavas

mayo 31, 2018 by NIIF CO · Leave a Comment

Tomado de:

http://www.comunidadcontable.com/BancoConocimiento/NAI/la-materialidad-nia-320.asp

Por Daniel Sarmiento Pavas

Socio Director ACS-SMS Colombia

Ex – presidente JCC, ex – consejero CTCP

Uno de los problemas prácticos que enfrentamos los contadores públicos, en especial los que no hemos ahondado mucho en el detalle técnico, es la definición de la materialidad de los trabajos. Este es un asunto vital, porque no definirla o establecerla en la fase de planeación, puede resultar altamente ineficiente y puede generar que el revisor fiscal o el auditor terminen exagerando el esfuerzo, o, al contrario, desarrollando menos trabajo del requerido.

Lo primero que debemos tener claro es que se deben establecer tres tipos de materialidad, cada uno de los cuales tiene un objetivo distinto: la materialidad global, la específica y la del trabajo (ver NIA 320).

La materialidad global se define en función de las necesidades de los usuarios, es decir, pensando en qué nivel de incorrección afectaría sus decisiones económicas. La materialidad específica se determina teniendo en cuenta componentes especialmente sensibles en los cuales un error importante podría afectar la razonabilidad de la información financiera. Finalmente, la materialidad del encargo pretende, en consideración de las circunstancias específicas de la entidad, tener en cuenta eventuales dificultades de detección de las pruebas de auditoría, por lo cual, siempre es inferior a la materialidad global. En otras palabras, busca generar un margen de maniobra o un “colchón de seguridad” para considerar el efecto del riesgo de detección y de las incorrecciones no corregidas.

Cómo determinar los niveles de materialidad

Materialidad global: El establecimiento de este nivel debe responder a los elementos de los estados financieros que resultan más importantes para los usuarios. No necesariamente el punto de referencia es la utilidad, aunque frecuentemente es apropiado. Por ejemplo, en entidades no lucrativas o empresas que presentan pérdidas o utilidades muy bajas, este referente no resultaría adecuado. Si se usa la utilidad, también debe considerarse si resulta pertinente tomar la utilidad neta o efectuar ajustes para establecer la materialidad global. Esto por cuanto pude haber transacciones aisladas que afecten el resultado del ejercicio, por lo cual no sería conveniente no tenerlas en cuenta. Por ejemplo, una indemnización de una compañía de seguros podría tener un impacto significativo en la ganancia neta, por lo cual, fijar la materialidad sobre esa base resultaría subestimando el riesgo de incorrección con base en las operaciones normales de la entidad. Lo mismo ocurre si la entidad presenta operaciones discontinuas, caso en el cual debería usar el resultado, bien sea neto o antes de impuestos, de operaciones que continúan.

La práctica suele usar los siguientes rangos de materialidad, en relación con algunos componentes claves de la información financiera, teniendo siempre en cuenta que esta definición es un asunto de juicio exclusivo del revisor fiscal o auditor, según sea el caso, y que el punto de referencia utilizado debe ser cuidadosamente seleccionado en función de las condiciones particulares de la entidad evaluada.

| Elemento | Rango de materialidad |

| Utilidades (netas, antes de impuestos, ajustadas o que continúan | 3% a 10% (dependiendo del tipo de utilidad utilizada y del impacto global evaluado). |

| Ingresos o gastos | 1% a 3% |

| Activos | 3% a 5% |

| Patrimonio | 3% a 5% |

| Activos corrientes | 10% a 15% |

| Capital de trabajo neto | 3% a 7% |

Adicionalmente, debe tenerse en cuenta que la materialidad se cuantifica en la moneda de la información financiera (en nuestro caso, por lo general el peso) y que deben considerarse las incorrecciones individuales o la acumulación de incorrecciones. Por ejemplo, supongamos que se va a determinar la materialidad global en relación con la utilidad antes de impuestos y que, considerando los resultados de la auditoría anterior y la evaluación del riesgo (asunto distinto relacionado con el tema), el nivel se ha establecido en el 7%. La utilidad antes de impuestos fue de $1.000 millones.

Utilidad antes de impuestos $1.000

Utilidad neta $ 700

Materialidad global 7%

Valor $ 70

En la auditoría se encontraron 3 errores, uno por $25 millones, otro por $10 millones y otro por $20 millones.

La suma de estos errores es $55 millones. En primera instancia, asumiríamos que como este valor es inferior a la materialidad de $70 millones, no haríamos ninguna salvedad en la opinión. Sin embargo, tendríamos que considerar los otros dos tipos de materialidad. La razón es que este es el valor global que consideramos que podría afectar la interpretación de la información financiera por los usuarios principales. Sin embargo, otras circunstancias también podrían afectar esa lectura.

Materialidad específica: Igualmente se determina en función de las necesidades de los usuarios principales de la información financiera. La diferencia con la global es que se trata de situaciones especiales, áreas sensibles de actividad, revelaciones especiales, requerimientos legales específicos o transacciones particularmente importantes. Por ejemplo, las cuentas por cobrar de una entidad pueden tener un peso especialmente significativo, si sus ingresos se derivan especialmente de la financiación a clientes. En ese caso, una incorrección material en este rubro podría afectar las decisiones de los usuarios principales, así la materialidad global no se haya afectado.

En el ejemplo que usamos en el punto anterior, supongamos que se estableció un nivel de materialidad del 2% de las cuentas por cobrar, cuyo saldo es de $1.200 millones. Esto nos daría un valor de materialidad de $24 millones. Si el error de $25 millones está relacionado con las cuentas por cobrar, se afectaría la materialidad específica, generando una calificación de la opinión, no solo por la cifra en particular sino por el efecto colateral que puede tener la incorrección sobre el contexto de la información financiera. Pero si los errores detectados no afectan la materialidad específica, aún continuaríamos sin afectar la opinión.

Finalmente, debe tenerse presente que pudiera haber otras situaciones que podrían afectar la razonabilidad de la información y por ende la opinión, y que podrían no corresponder a mediciones específicas de partidas, como violaciones regulatorias, fraudes no revelados, o revelaciones insuficientes.

Materialidad del encargo: Como ya indicamos, este nivel de materialidad se establece para incluir los errores o incorrecciones no detectadas, es decir, el riesgo de detección, así como las incorrecciones detectadas no corregidas. En consecuencia, el margen generado por este nivel de materialidad se localiza entre la sumatoria de los errores detectados no corregidos y la materialidad global. En otras palabras, la materialidad del encargo busca garantizar que la suma de los errores detectados no corregidos más los no detectados no exceda el nivel establecido afectando la razonabilidad de la información financiera.

Los porcentajes usualmente fluctúan entre el 60% y el 85%, bien sea de la materialidad global o de la específica. Esto se determina básicamente por juicio del auditor, considerando su conocimiento de la entidad, su experiencia en auditorías previas y la evaluación del control interno, entre otros aspectos.

Volviendo al ejemplo, supongamos que la materialidad del encargo se estableció en un 70% de la materialidad global. Esto significa que la materialidad se sitúa en $49 millones. Se supone que el “colchón de seguridad” es de $ 21 millones, por lo cual no debería haber errores superiores a $49 millones. Sin embargo, la sumatoria de los errores no corregidos es de $55 millones, lo cual significa que el margen establecido fue sobrepasado ($55 millones más $21 millones = $76 millones, cuando la materialidad global se había establecido en $70 millones). En consecuencia, a pesar de que no se haya afectado la opinión por la materialidad global ni la específica, se afectaría por la materialidad del encargo.

Como se observa, fijar la materialidad no es un asunto que pueda establecerse sin considerar la evaluación del riesgo de auditoría o aplicando cifras preestablecidas o muy utilizadas, como por ejemplo un 10% de la utilidad neta de manera genérica.

Reporte de información financiera: «Taxonomía en XBRL», Qué es?

marzo 26, 2016 by NIIF CO · 1 Comentario

La sensación general al leer este titulo puede ser, alta complejidad, rechazo, apatía o peor aun, no sentirnos aludidos con el tema; por lo tanto con el respeto de los ingenieros de sistemas expertos en XBRL, me permito dar una opinión desde la óptica de un contador público, la cual espero resulte de utilidad a mis colegas al momento de enfrentarnos a este nuevo reto.

Porqué hablar de taxonomías en XBRL? Porque cada día más entidades de supervisión y control del país se suman a requerir información financiera de esta manera, lo que hace que quienes deban reportar se vean obligados a familiarizarse con el tema. Como sabemos, los obligados a llevar contabilidad en Colombia, tanto privados como públicos, fuimos clasificados en un grupo, marco normativo y cronograma específico a aplicar por lo que el universo de personas afectadas por este tema será entonces, casi el mismo de los obligados a aplicar Normas de Información Financiera.

Taxonomía no es otra cosa que una estructura, una clasificación u orden que obedece a unas características comunes, y

XBRL (eXtensible Business Reporting Language), es un lenguaje informático, de uso libre, basado en XML, pero hecho específicamente para reporte de información financiera, y lo más importante tiene inmersas las reglas de negocio dentro de su desarrollo, lo cual proporciona grandes ventajas de calidad de información, comparabilidad, facilidad para explotación de información por las entidades gubernamentales y en el futuro debería materializarse en un ahorro para los preparadores de información y simplificación en reportes a entidades de control. Por ser normas estándar y reporte estándar, permite que la información preparada por un contador colombiano amplíe su espectro de uso a nivel mundial.

Relación entre NIF y XBRL? la taxonomía XBRL es un espejo de cada uno de los estándares internacionales Pleno y Pymes, llevado a una forma de reporte. Hay varias formas de ver esas taxonomías, algunas de ellas absolutamente incomprensibles para un contador público común, otras se pueden visualizar en tablas con filas y columnas mucho mas claras a nuestro entender.

Estos reportes están conformados por estados financieros, y notas o revelaciones, y cada uno de ellos reflejan y contienen referencias a cada una de las normas correspondientes y validaciones estándar. La forma como se pueden estructurar los requerimientos de información puede variar, ya que la Taxonomía básica para cada estándar de información financiera es muy amplia, entonces lo que cada entidad de supervisión solicite puede tener más o menos información de ese total posible, aunado a que siguiendo unas reglas informáticas y de negocio se puede crear la taxonomía extendida, a fin de satisfacer necesidades particulares no contenidas en el estándar internacional.

Como se prepara el reporte? Generalmente se prepara en excel y se convierte a XBRL.

Si se va a convertir con una herramienta interna del preparador de información, es un trabajo conjunto con tecnología, que parte de las taxonomías en XBRL, publicadas por quién hace el requerimiento. En general en Colombia, por costos y para facilitar la utilización, hay casos en que quien requiere suministra una herramienta de forma temporal para la conversión de los archivos a XBRL antes de su transmisión, así el preparador trabaja en unas plantillas en excel que luego deberán superar un proceso de conversión y validación.

De este brevísimo resumen se pueden concluir varias cosas:

- Hablar de taxonomía XBRL, no es un tema de otro planeta, si bien es complejo en su interior, a nivel de reporte puede no ser tan complicado, especialmente si se tiene un adecuado manejo de la norma.

- La cantidad de información a reportar tiende a ser mayor, esto obedece a los requerimientos de los marcos normativos, más que de la forma de reportar.

- En principio se pueden aprovechar las herramientas suministradas para la preparación, conversión y validación, sin perder de vista en un mediano plazo la forma como se deberán trabajar de forma autosuficiente.

- El reporte en XBRL podría llevarnos en un futuro a hacer un único cargue de un total de información financiera, del cual se nutra cada entidad de control tomando lo que necesite, evitando al preparador presentar varios reportes a la medida.